COLUMN アスカパートナーズ・コラム・FAQ

2014年10月1日 報酬・料金からの源泉徴収のポイント

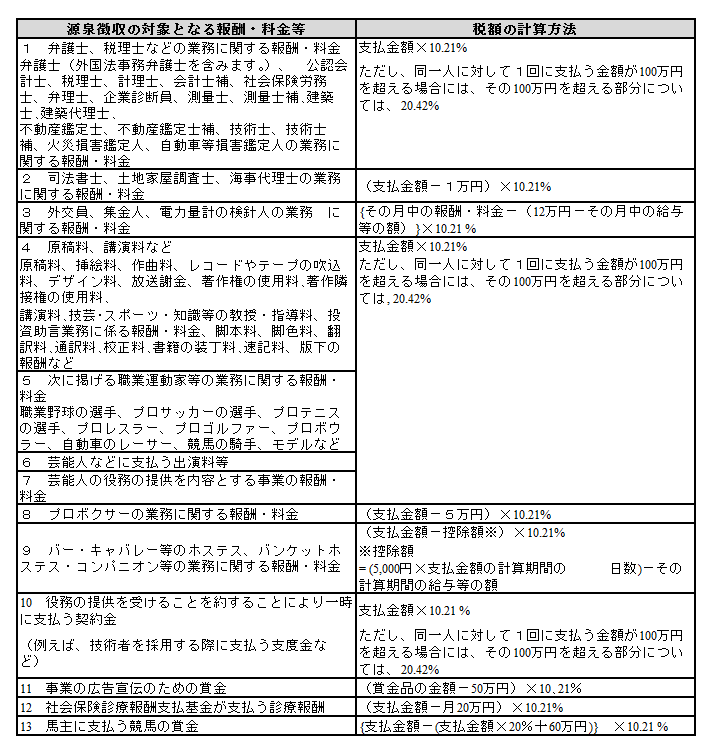

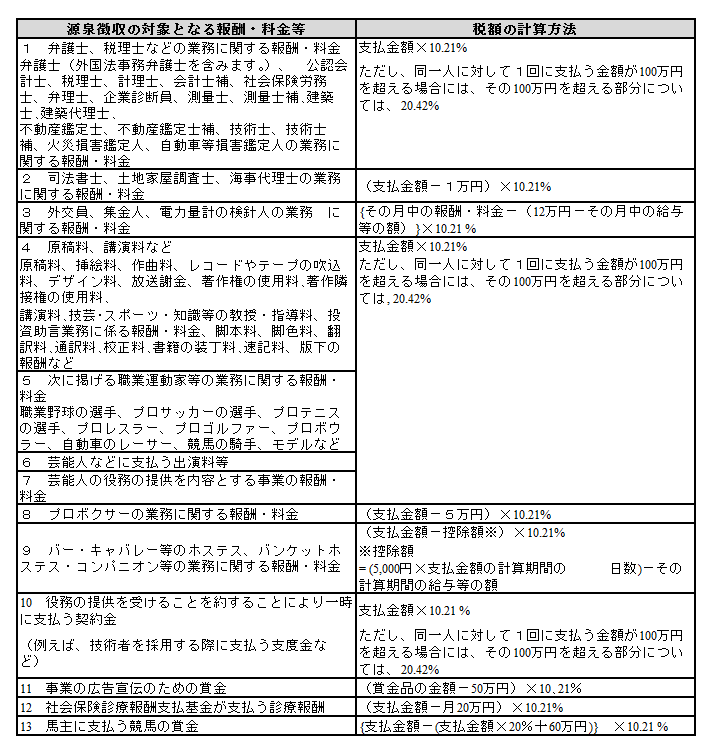

事業者が源泉徴収すべきものには、給与所得、退職所得、配当所得、報酬・料金等がありま

すが、特に報酬・料金等については会計ソフト等による対応ではなく手作業で処理するため、判断に迷うところが多いようです。そこで、今回はこの源泉徴収のポイントを御紹介いたします。

1.根拠法

所得税法二〇四条等において、居住者(国内に住所を有し、又は現在まで引き続いて一年以上居所を有する個人)に対して、左表に掲げる報酬・料金等の支払いをする者は、支払いの際に源泉徴収し、原則として翌月十日までに国に納付することになっています。

2.源泉徴収義務者

法人・個人を問わず義務がありますが、給与等の支払いがない個人又は常時二人以下の家事使用人のみに対して給与等を支払う個人は、下表の9に掲げるホステスなどの報酬・料金を支払う場合を除き、源泉徴収を行う必要がありません。

3.給与等に該当する場合

報酬・料金等が給与等又は退職手当等に該当する場合は、給与等又は退職手当等として源泉徴収します。

4.法人に対して支払う場合

内国法人に対して支払われる報酬・料金等については、下表の13の馬主(法人)に支払う競馬の賞金のみが源泉徴収の対象となります。・したがって、税理士や弁護士などの報酬を支払う場合、相手方が個人であれば源泉徴収が必要とされますが、税理士法人や弁護士法人などの法人組織であれば源泉徴収の必要はありません。

5.消費税の取り扱い

報酬・料金の金額の中に消費税及び地方消費税の額が含まれている時は、原則として「消費税等を含めた金額」が基準となります。ただし、支払いを受ける者からの請求書等において、その報酬・料金等の額と消費税等の額とが明確に区分されている場合には、その報酬・料金等の金額のみを源泉徴収の対象とする金額として差し支えないとされています。

居住者に対して支払う報酬・料金等

2014年10月1日 報酬・料金からの源泉徴収のポイントのトップへ

2014年10月1日 報酬・料金からの源泉徴収のポイントのトップへ

2014年9月1日 企業に対する助成金制度による支援等の充実

安倍内閣は平成26年9月の内閣改造において、女性閣僚の増加を発表しましたが、今回は、平成26年度の女性活躍促進政策の中の助成金・優遇税制措置について、ご紹介いたします。

【概要】

・育児休業中、復職後の能力アップに取り組む企業への助成制度の創設。

・出産子育と仕事の両立支援に取り組む企業への「くるみん」税制優遇措置の延長・拡充。

※くるみん税制とは、次世代育成支援対策推進法に基づき、行動計画を策定した企業のうち、行動計画に定めた目標を達成し、一定の基準を満たした企業が、申請を行うことによって「子育てサポート企業」として、厚生労働大臣の認定を受けることにより、取得・新築・増改築等した建物等について割増償却をすることができる税制優遇措置です。

【具体策】

1.<ポジティブ・アクションに取り組む企業に対する助成金制度>

女性がスキルアップを図りつつ活躍できるよう、ポジティブ・アクションに取り組むとともに、一定の研修プログラム(ポジティブ・アクションプログラム)を作成・実施する事業主に対する新たな助成金制度が創設されました。

※ポジティブ・アクションとは、固定的な性別による男女の役割分担意識や過去の経緯から、営業職に女性はほとんどいない、課長以上の管理職は男性が大半を占めている等の差が男女労働者の間に生じている場合、このような差を解消しようと、個々の企業が行う自主的かつ積極的な取組をいいます。

2.<育児休業中や復職後の能力アップに取り組む企業への助成>

キャリア形成促進助成金の政策課題対応型訓練を拡充して、育児休業中や復職後の能力アップに取り組む企業に対し、手厚い助成を行う「育休中・復職後等能力アップコース」が創設されました。

3.<仕事と家庭の両立支援に積極的に取り組む企業への税制優遇措置>

上記くるみん制優遇制度について、適用期限を1年間延長するとともに、次世代育成支援対策推進法に基づき、仕事と家庭の両立支援に積極的に取り組む企業に対する税制上の優遇措置の拡充要望(割増償却資産の拡大、償却率の引き上げ等)が行われています。

2014年9月1日 企業に対する助成金制度による支援等の充実のトップへ

2013年12月10日 消費税の転嫁対策 ~事業者ができる行為、できない行為~

役員や従業員に対し自社製品等を値引販売する場合、通常の販売価額と値引価額との差額は経済的利益として課税されることになりますが、次の要件のいずれにも該当する場合は、課税しなくて差し支えないこととされています。

(1)値引販売に係る価額が、使用者の取得価額以上であり、かつ、通常他に販売する価額に比し著しく低い価額(通常他に販売する価額のおおむね70%未満)でないこと。

(2)値引率が、役員や従業員の全部につき一律に、又はこれらの者の地位、勤続年数等に応じて全体として合理的なバランスが保たれる範囲内の格差を設けて定められていること。

(3)値引販売をする商品等の数量は、一般の消費者が自己の家事のために通常消費すると認められる程度のものであること。

2013年12月10日 消費税の転嫁対策 ~事業者ができる行為、できない行為~のトップへ

2013年12月10日 従業員へ自社製品を値引販売したとき

役員や従業員に対し自社製品等を値引販売する場合、通常の販売価額と値引価額との差額は経済的利益として課税されることになりますが、次の要件のいずれにも該当する場合は、課税しなくて差し支えないこととされています。

(1)値引販売に係る価額が、使用者の取得価額以上であり、かつ、通常他に販売する価額に比し著しく低い価額(通常他に販売する価額のおおむね70%未満)でないこと。

(2)値引率が、役員や従業員の全部につき一律に、又はこれらの者の地位、勤続年数等に応じて全体として合理的なバランスが保たれる範囲内の格差を設けて定められていること。

(3)値引販売をする商品等の数量は、一般の消費者が自己の家事のために通常消費すると認められる程度のものであること。

2013年12月10日 従業員へ自社製品を値引販売したときのトップへ

2013年12月10日 定例総会等の費用を賄うために徴収する参加費の消費税

団体、組合等が定例総会又は大会を開催するに当たって、参加する会員から特別に徴収することとしている参加費については、団体、組合等が、自己の組織的活動の一環として催す総会又は大会に際して、その費用を参加者に負担させているものであり、明白な対価関係があるとは認められないことから、不課税として取り扱われます。

宿泊を希望する参加会員から宿泊費を別途受領している場合には原則として課税の対象となりますが、その宿泊費を預り金経理しているときは、その処理が認められます。また、宿泊費が参加費の中に含まれている場合には、参加費と同様に不課税として取り扱います。

2013年12月10日 定例総会等の費用を賄うために徴収する参加費の消費税のトップへ

2013年12月10日 老人ホームに入所していた場合の小規模宅地等の特例の適用可否

居住用宅地等について小規模宅地等の特例の適用を受けるには、相続開始の直前において被相続人等が居住していたことが要件とされています。この点、被相続人が居住していた建物を離れて老人ホームに入所したような場合には、それに伴い被相続人の生活の拠点も移転したものと考えられます。

ただし、被相続人が、老人ホームに入所したため、相続開始の直前において、自宅を離れていた場合、次の状況が客観的に認められるときには、被相続人が居住していた建物の敷地は、相続開始の直前においてもなお被相続人の居住用宅地等に該当するものとして差し支えないものとされていました。

(1)被相続人の身体又は精神上の理由により介護を受ける必要があるため、老人ホ-ムヘ入所することとなったものと認められること。

(2)被相続人がいつでも生活できるようその建物の維持管理が行われていたこと。

(3)入所後あらたにその建物を他の者の居住の用その他の用に供していた事実がないこと。

(4)その老人ホームは、被相続人が入所するために被相続人又はその親族によって所有権が取得され、あるいは終身利用権が取得されたものでないこと。

上記の取り扱いによると、特別養護老人ホームへの入居を希望しつつも入居できずに終身利用権を取得し有料老人ホームに入居する場合には、上記(4)を満たさず、この特例の適用を受けることができなくなるといった問題も指摘されていたことから、平成25年度税制改正では、上記(2)と(4)の要件が除かれています。

この改正は、平成26年1月1日以後の相続または遺贈により取得する財産に係る相続税から適用されます。

2013年12月10日 老人ホームに入所していた場合の小規模宅地等の特例の適用可否のトップへ

2013年12月10日 個人番号カードと通知カード

マイナンバー制度では、平成27年10月に個人番号と住所・氏名・生年月日・性別が記載された紙製の「通知カード」が郵送で送られ、平成28年1月から申請によりICチップを埋め込んだ顔写真付きの「個人番号カード」が市区町村で交付されます。通知カード単体では本人確認はできず、制度の利用には運転免許証等が必要です。

2013年12月10日 個人番号カードと通知カードのトップへ

2013年10月01日 単身赴任者が、帰宅するための旅費を月・年ごとに支給する場合の消費税

消費税における出張旅費、宿泊費、日当は、その事業者が事業遂行のために必要な費用を旅行した者を通じて支出しているものと認識します。

そのため、その旅行に通常必要であると認められる部分の金額は、課税仕入れに係る支払対価に該当するものとして取り扱われています。

これに対して、単身赴任者が帰宅するために支給される旅費は、職務の遂行に必要な旅行の費用として支給されるものとは認められていません。

また、その旅費は、単身赴任者に対する給与等の補填として支給される単身赴任手当と同様の性格のものであり、所得税においても給与所得に該当するものであることからすると、これを支払う事業者においては課税仕入れに係る支払対価に該当せず、仕入税額控除はできません。

2013年10月01日 単身赴任者が、帰宅するための旅費を月・年ごとに支給する場合の消費税のトップへ

2013年10月01日 会社が負担する人間ドックの費用の課税関係

役員及び従業員に対して社内規程に基づいた健康診断を実施するほか、希望者に人間ドックによる検診を実施し、その費用を会社が負担した場合の検診料相当額については、一定年齢以上の希望者は全て検診を受けることができ、かつ、検診を受けた者の全てを対象としてその費用を負担するときには、給与等として課税する必要はありません。

役員や特定の地位にある人だけを対象としてその費用を負担するような場合には課税の問題が生じますが、役員又は使用人の健康管理の必要から、雇用主に対し、一般的に実施されている人間ドック程度の健康診断の実施が義務付けられているためです

2013年10月01日 会社が負担する人間ドックの費用の課税関係のトップへ

2013年09月01日 外国為替証拠金取引(FX)の課税関係について

外国為替証拠金取引(FX)とは、外国為替の売買を、一定の証拠金を担保にして、その証拠金の何十倍の取引単位で行う取引をいいます。

平成24年1月1日以後に行われるFXの差金等決済により生じた損益の課税関係は、次のとおりです。なお、FXには、店頭取引と取引所取引(金融商品取引所の開設する金融商品市場で行われる取引)がありますが、いずれの場合も課税関係は同じです。

(1)差金決済による差益が生じた場合

他の所得と区分し、「先物取引に係る雑所得等」として、所得税15.315% (復興特別所得税含む。他に地方税5%)の税率で課税されます(申告分離課税)。

なお、「先物取引に係る雑所得等」とは、一定の先物取引による事業所得の金額、譲渡所得の金額及び雑所得の金額の合計額をいいます。

(2)差金決済による差損が生じた場合

他の「先物取引に係る雑所得等」の金額との損益通算は可能ですが、「先物取引に係る雑所得等」以外の所得の金額との損益通算はできません。

(3)差金決済に係る損失の繰越控除

他の「先物取引に係る雑所得等」と損益通算をしてもなお引ききれない損失の金額は、一定の要件の下、翌年以後3年内の各年分の「先物取引に係る雑所得等」の金額から控除することができます。この場合の繰越控除は、次の順序により行います。

1.差金等決済に係る損失の金額が前年以前3年以内の2以上の年分に生じたものである場合には、最も古い年分に生じた先物取引の差金等決済に係る損失の金額から順次控除する。

2.雑損失の繰越控除を行う場合には、まず、先物取引の差金等決済に係る損失の繰越控除を行った後、雑損失の繰越控除を行う。

2013年09月01日 確定申告のポイントについて外国為替証拠金取引(FX)の課税関係についてのトップへ

2013年09月01日 事業主が加害者として損害賠償金を支払ったとき

事業主が交通事故などを起こし、支払った損害賠償金が事業所得の必要経費となるかどうかは、次のように判定します。

まず、事故が業務に関連のないものは必要経費になりません。

次に、業務に関連してはいるが、事故原因に故意又は重大な過失があった場合も必要経費になりません。

この重大な過失があったかどうかについては、加害者の職業、地位、事故当時の周囲の状況、侵害した権利の内容及び取締法規の有無などの具体的事情を考慮して、加害者が本来払うべきであった注意を払ったかどうかにより判定します。

例えば、交通事故の場合では、無免許運転、高速度運転、酔っ払い運転、信号無視などによる事故は、特別の事情がない限り重大な過失があったとされ、必要経費にはなりません。

2013年09月01日 事業主が加害者として損害賠償金を支払ったときトップへ

2013年09月01日 社員の通信教育費を負担するときの消費税

会社が通信教育の申込みを行い、通信教育の事業者に対し直接受講料を支払っている場合は、課税仕入れに該当します。しかし、受講料相当額を従業員に対して現金で支給する場合、その額は給与の一部とされるため、課税仕入れには該当しないこととなります。

ただし、その通信教育の受講が会社の業務上必要なものであって、その受講料の支払に係る会社宛の領収証を徴した分については、会社が支出した費用が通信教育の受講料としてのものであることは明らかであり、また、実質的に会社が直接通信教育を行う事業者に支払う場合と同様であることから、課税仕入れに該当するものとして取り扱われます

2013年09月01日 社員の通信教育費を負担するときの消費税トップへ

2013年09月01日 金融・証券税制の改正ポイント

金融所得課税の一体化のための改正のほか、少額投資非課税制度(NISA)の拡充などが図られる一方、現行の証券税制の軽減税率は平成25年末で廃止されます。これらの改正ポイントを整理してみます。

1.証券税制の10%軽減税率の廃止

当初、平成20年12月末及び平成21年3月末で廃止される予定だった上場株式等に係る配当及び譲渡等の10%軽減税率(所得税7%、住民税3%)は、延長に次ぐ延長を重ね、平成25年12月31日まで適用されます。

軽減税率は、平成25年12月31日で廃止され、廃止後の税率は20%(所得税15%、住民税5%)となります。

なお、所得税部分には、復興特別所得税が別途課税されるため、源泉徴収に係る税率は、20.315%(所得税15.315%、住民税5%)となります。

2.NISA

金融所得課税の一体化の取り組みの中で、個人の株式市場への参加を促進する観点から創設された制度で、少額の上場株式等への投資を非課税にするものです。イギリスのISA(個人貯蓄口座)を参考にして作られたことから、「日本版ISA」(NISA)と呼ばれています。

平成22年度税制改正の際に創設されましたが、上場株式等の配当・譲渡等の軽減税率の終了後に施行される予定であったため、軽減税率終了後の平成26年1月1日以降に導入されます。

このNISAが、平成25年度税制改正により、次のように大幅に拡充されています。

1.非課税口座開設期間

非課税口座を開設できる期間は、平成26年1月1日から28年12月31日までの3年間とされていましたが、35年12月31日までの10年間に拡大されました。

非課税口座では、毎年非課税管理勘定を設定して、年間で合計100万円以下の上場株式等を受け入れることができます。

2.非課税期間

非課税管理勘定に受け入れられた株式については、勘定設定日から同日の属する年の1月1日以後5年以内に支払を受ける配当等、5年以内にその株式等を譲渡した場合の譲渡益がそれぞれ非課税とされます。

3.受け入れ可能株式等

非課税管理勘定に受け入れることができる上場株式等は、その非課税口座を開設した金融商品取引業者等を通じて新たに取得した上場株式等とその非課税口座に係る他の年分の非課税管理勘定から移管される上場株式等です。したがって、5年間の非課税期間を経過した年分の非課税管理勘定株式を受け入れて、それからさらに5年間非課税の適用を受けることが可能です。

4.手続き

非課税の適用を受けるためには、非課税口座を開設する金融商品取引業者等の営業所を通じて、税務署長に対して「非課税適用確認書」の交付を申請する必要があります。

3.金融所得課税の一体化

金融所得課税の一体化のために、次のような課税方法の改正が行われ、平成28年1月1日から適用されます。

1.特定公社債等

国債や地方債などの特定公社債、公募公社債投資信託の受益権、証券投資信託以外の公募投資信託の受益権、特定目的信託の社債的受益権で公募のもの(「特定公社債等」という)について、その利子等が源泉分離課税の対象から除外され、原則として20.315%の税率による申告分離課税とされます。この利子等については、確定申告をしないことが選択できます。 特定公社債等を特定口座に受け入れることが可能となり、口座内での損益通算もできます。

2.一般公社債等

特定公社債等以外の一般公社債等の利子は、現行の20.315%の税率による源泉分離課税が維持されます。一般公社債等を譲渡した場合には、非課税の対象から除外され、20.315%の税率による申告分離課税の対象とされます。

3.割引債

割引債を含む公社債の譲渡所得等を20.315%の税率による申告分離課税とすることに加えて割引債の償還差益についても譲渡所得等として20.315%の税率による申告分離課税とされます。また、発行時の18%源泉徴収を適用しないこととされ、償還時に20.315%の税率で源泉徴収する仕組みに改められます。

4.株式等の譲渡所得等の分離課税の改組と通算

株式等の譲渡所得等は、上場株式に係るものと非上場株式に係るものを区分し、公社債等の譲渡所得等と合わせて、①特定公社債等及び上場株式等に係る譲渡所得の分離課税、②一般公社債等及び非上場株式等に係る譲渡所得等の分離課税に改組されます。上場株式の譲渡損益と非上場株式の譲渡損益の相互の通算ができなくなります。

2013年09月01日 金融・証券税制の改正ポイントトップへ

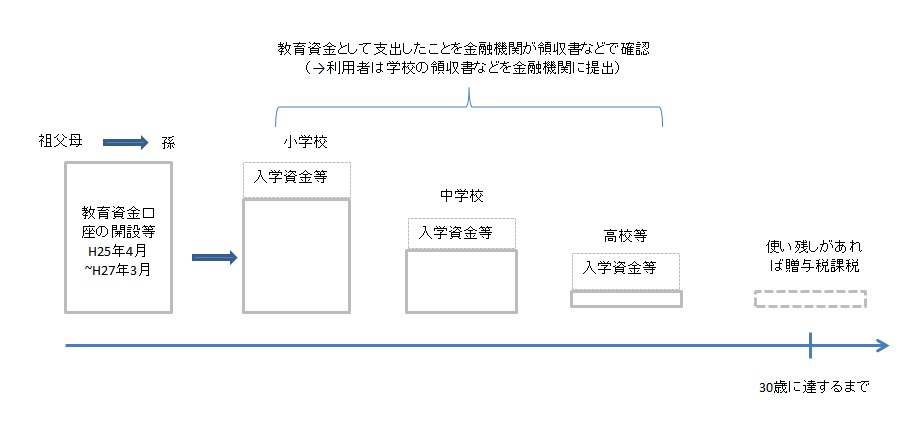

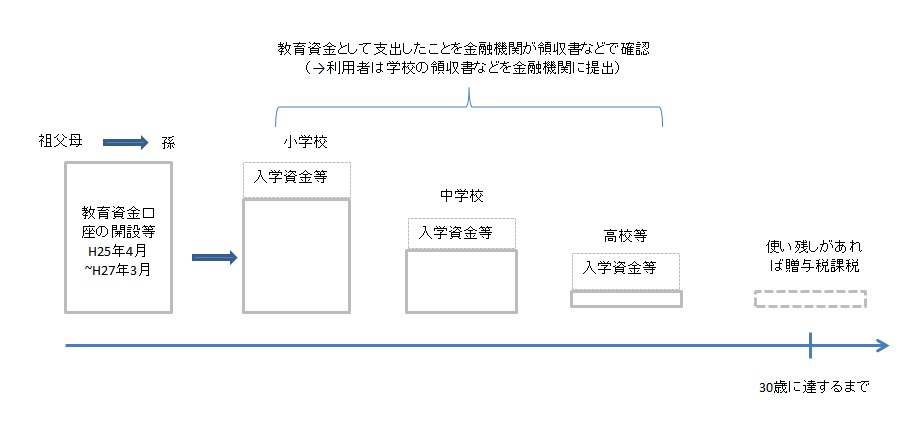

2013年08月08日 教育資金の一括贈与に係る贈与税の非課税制度について

(1)概要

扶養義務者間(親子間等)で必要な都度支払われる教育資金は、今までも贈与税が非課税とされていましたが、教育については将来にわたり多額の資金が必要であり「一括贈与」を望む声が高くなっていました。

また、高齢者世代の保有する資産の若い世代への移転を促進することにより、教育費の確保に苦心する子育て世代を支援するとともに経済活性化を促す日的から、平成25年度税制改正で教育資金の一括贈与を受けた場合の贈与税の非課税措轂が創設されました。

(2)制度の概要について

- 直系尊属(父母や祖父母等)から、子・孫名義の金融機関の口座等に、教育資金を一括して拠出すれば、子・孫ごとに1500万円までが非課税となります。学校等以外への支払は500万円までが限度です。

- 教育資金の使途は、金融機関が領収書等をチェックし、書類を保管します。

- 口座等の開設は、平成25年4月1日から平成27年12月31日までの3年間の措置となっています。

- 孫等が30歳に達する日に口座等は終了となります。

(3)教育資金の範囲について

- 学校等に対して直接支払われる次のような金銭

1)入学金、授業料、入園籵、保育料、施設設備費又は入学試験の検定料など

2)学用品費、修学旅行費、学校給食費など学校等における教育に伴って必要な費用など

※「学校等」とは

・学校教育法上の幼稚園、小・中学校、高等学校、大学(院)、専修学校、各種学校

・一定の外国の教育施設

・認定こども園又は保育所など

- 学校等以外に対して支払われる次のような金銭で、社会通念上相当と認められるもの

1)役務提供又は指導を行う者(学習塾や水泳教室など)に直接支払われるもの

イ)教育(学習塾、そろばんなど)に関する役務の提供や施設の使用料など

ロ)スポーツ(水泳、野球など)又は文化芸術に関する活動(ピアノ、絵画など)その他教養の向上のための活動に係る指導への対価など

ハ)上記イ)の役務提供又はロ)の指導で使用する物品の購入に要する金銭

2) 1)以外(物品の販売店など)に支払われるもの

学校等の教育に伴って必要な費用であって、学校等が必要と認めた教科書、学校指定の制服、卒業アルバムなど

(4)非課税の限度額について

非課税限度額の総額は1,500万円です。

学校等以外の者に支払われる金額は500万円までということですが、これに1,500万円を加えて、2,000万円まで非課税になるわけではありません。1,500万円の枠の中で、塾や習い事等の月謝等については500万円を上限に教育費に含めることになります。

(5)下宿代は非課税の対象になりますか?

原則として対象とはなりません。ただし、学校等の寮費については、学校等に対して支払われたことが確認できれば対象になります。

(6)祖父母から孫への贈与だけが対象者だけですか?

祖父母からだけではありません。直系尊属(例えば、曾祖父母、祖父母、父母等)からのが対象となります。なお、母も含まれます。

(7)教育費の要件の「社会通念上認められるもの」とされていますが、その具体的な内容は?

以下のように、娯楽目的の鑑賞を行うことを目的とするもの等は、教育のために支払われる費用とはいえません。認められないと考えられます。

- 賭博やギャンブルに関するもの(麻雀やカジノの手法を教える教室)

- 遊興・遊技を内容とするもの(トランプ、ゲーム、手品、占い等を教える教室など)

(8)金融機関に提出する資料としては、領収書以外は認められないのですか?

領収書のほか、支払い日付、金額、摘要(支払内容)、支払者(宛名)、支払先の氏名(名称)及び住所(所在地)が分かるものであれば、領収書の代わりとして認められる場合があります。

2013年08月08日 教育資金の一括贈与に係る贈与税の非課税制度についてのトップへ

2013年08月08日 永年勤続者表彰記念品の源泉徴収について

永年勤続者の表彰のための記念品については、その支給が社会一般的に行われているものであり、また、その記念品は、通常、(1)市場への売却性、換金性がなく、(2)選択性も乏しく、(3)その金額も多額となるものでないこと等から、現金による手当とは異なり、給与所得として課税しないこととしています。

しかし、同様の趣旨から、現物に代えて支給する金銭については、非課税と取り扱うことはしないこととされています。

また、一定金額の範囲内で自由に記念品として品物を選択できるような場合も、金銭を支給されたときと同様の効果がもたらされるため、金額を問わず課税されることとなります/p>

2013年08月08日 永年勤続者表彰記念品の源泉徴収についてのトップへ

2013年02月16日 確定申告のポイントについて

本年も所得税の確定申告の時期となりました。還付申告についてはこの1月から始まっていますが、納付額がある人については2月16日から3月15日までとなります。以下平成24年分確定申告のポイントを整理してみます。

◆確定申告の対象者

【確定申告をしなければならない人の主な例】

- 個人で事業をおこなっており納税額がある

- 不動産収入があり納税額がある

- 給与が2千万を超える

- 2箇所以上から給与をもらっている

- 同族会社の役員等で、その会社に不動産や事業資金を貸し付け、使用量・利息等を受け取っている

- 平成24年中に土地等の譲渡があった

- 給与所得者で給与以外の所得金額が20万円を超える

【所得税の還付を受けられる人の主な例】

雑損控除、医療費控除、寄付金控除、配当控除、住宅ローン控除を受ける人

◆平成24年分申告の主な留意点

(1)生命保険料控除の見直し

- 平成24年1月1日以後に締結した保険契約のうち、介護保険または医療保険を内容とする主契約または特約に係る保険料等にうちえ、一般生命保険控除と別枠で介護医療保険料控除が創設されています。

- 一般生命保険料控除、個人年金保険料控除、介護医療保険料控除の控除額の計算はそれぞれ表1によります。これら生命保険料控除の三種類の適用限度額がそれぞれ4万円となり、合計12万円が最高限度額となります。

- 新しい生命保険料控除制度は、平成24年1月1日以降に締結した生命保険契約等について適用され、同日前に締結した生命契約等については従前の制度が適用されます。この場合、新制度と従前の制度の双方の適用を受けるときにおける合計適用限度額は12万円となります。

(表1)保険料と控除額

| 年間の支払い保険料等 |

控除額 |

| 20000円以下 |

支払い保険料等の全額 |

| 20000円超~40000円以下 |

支払い保険料等×1⁄2+10000円 |

| 40000円超~80000円以下 |

支払い保険料等×1⁄4+10000円 |

| 80000円超 |

一律40000円 |

(2)扶養控除に引き続き注意

平成23年分より年少不要親族(16歳未満)に係る扶養控除が廃止されていますので、引き続き注意が必要です。

2013年02月16日 確定申告のポイントについてのトップへ

2013年02月01日 特定役員退職手当等について

平成24年度税制改正により、特定役員に対する退職手当等に係る退職所得の金額の計算が改定され、平成25年1月1日から適用されます。そこで今回は特定役員退職手当等に関するポイントを説明します。

◆改定の概要

退職所得は、勤続年数に応じた退職所得控除額を控除した後の金額の2分の1が課税対象とされていますが、会社役員等で役員等が勤続期間が5年以下の役員を特定役員とし、この役員が受けた退職金については2分の1だけでなく退職所得控除後の金額の全額が課税対象とされることとなりました。

| 改正前 |

[(退職金の収入額ー退職所得控除)÷2]×税率=税額 |

| 改正後 |

(退職金の収入額ー退職所得控除)×税率=税額

※この対象となる特定役員とは、勤続年数が5年以下の次の人をいいます。

- 法律税法の役員

- 国会議員及び地方議会議員

- 国家公務員及び地方公務員

|

2014年10月1日 報酬・料金からの源泉徴収のポイントのトップへ

2014年10月1日 報酬・料金からの源泉徴収のポイントのトップへ